По какой причине правительство всегда спешит на помощь банкам? Возможно ли оздоровление банковской системы подобными методами и почему развитие реального бизнес-сектора парализовано? Свой ответ на эти вопросы дала Айман Турсынкан, директор и соучредитель агентства EXIMAR, участник экспертного Совета по региональному развитию Министерства национальной экономики. Интервью с г-жой Турсынхан опубликовал журнал Forbes.kz.

F: Какими были вливания государства в банки за последнее время?

В 2017 году финансовую поддержку государства получили шесть крупнейших банков Казахстана — Народный банк, АТФБанк, Цеснабанк, Евразийский, ЦентрКредит и Bank RBK. Общая сумма составила порядка 3 триллионов тенге. Из них около 2,4 трлн. использовано на слияние Казкома и Народного банка. В 2018 году суммы были иными – на поддержку выделено 653,7 млрд тенге, и списано 710 млрд тенге неработающих займов Евразийского банка, АТФБанка, Цеснабанка, ЦентрКредита и Bank RBK.

F: для поддержания ликвидности банков планируется выделить еще около 300 млрд тенге. Взять эти средства планируется из ЕНПФ. Чем, по вашему мнению, может обернуться такое частое обращение к средствам пенсионного фонда?

Деньги вкладчиков Пенсионного фонда фактически не работают. Средства вкладываются в высокорисковые облигации преддефолтных банков и используются для покрытия дефицита госбюджета. Число получателей пенсий из накопительной системы растет, значит, растут и траты из ЕНПФ. И если до этого фонд 15 лет только собирал вклады, то с каждым годом он тратит порядка 30% активов. При этом объем новых вложений уменьшается. Такая ситуация в ближайшие пять лет может привести к неплатежеспособности ЕНПФ.

F: Как повлияли денежные вложения со стороны государства на устойчивость банков? Можно ли сказать, что подобные меры оздоравливают экономику?

По данным Нацбанка, за 2017 год доходность банковского сектора снизилась. Убыток банков совокупно составил 62,3 млрд.тенге, при этом регулярный капитал составил 3 763,6 млрд.тенге. Отношение чистого дохода к совокупным активам (ROA) составило 0,25% (1,61% на аналогичную дату прошлого года). Отношение чистого дохода к собственному капиталу по балансу (ROE) -2,12% (14,94% на аналогичную дату прошлого года). Доля пяти крупнейших банков в активах БВУ составила 57,6%, в совокупном ссудном портфеле – 56,6%, в совокупных вкладах клиентов – 60,5%.

В результате слияний БВУ и финансового оздоровления кредитного портфеля балансовая стоимость займов к началу 2018 сократилась на 12,7% по отношению к тому же периоду 2017. Опираясь на цифры, предоставленные Нацбанком, можно сделать вывод: вливания государства скорее способствовали монополизации банковской сферы, а не оздоровлению финансового сектора в целом.

F: При этом банки вот уже на протяжении десяти лет пытаются заменить внешние источники фондирования на внутренние.

Если внимательно рассматривать ссудный портфель ведущих банков, заметно, что ссуды на 20% не дообеспечены депозитами. На 1 июля 2018 года доля кредитов с просрочкой платежа составила уже 22,96%, несмотря на постоянные рефинансирования. В 2018 году были отозваны лицензии у тех банков, у которых общее количество проблемных кредитов было меньше, чем у ведущих десяти банков, получающих государственную помощь.

F: По какой причине государство спасает банки?

Наглядно это пояснить можно на примере Алматы. Вклад финансового сектора в ВРП Алматы составил 11,6% в 2017 году. Налоговый вклад составил 15,6%, в основном за счет того, что основная масса налогоплательщиков, облагаемых налогом у источника выплаты, сконцентрирована в Алматы.

Такой радужный показатель вклада по налогам банков в местный ВРП в значительной степени обеспечен уплатой индивидуального подоходного налога на пенсионные выплаты АО «ЕНПФ», который зарегистрирован в Алматы. Во всем объеме ИПН, уплачиваемого у источника выплаты, выплаты пенсионного фонда составляют 15% от общей массы ИПН, собираемых в Алматы.

Конечно, эта отрасль крайне важна для реального сектора экономики. Но ведь в финансовый сектор входят не только банки, но и инвестиционные фонды, микрофинансовые организации, страховые компании, лизинговые компании, вендинговые фирмы, профессиональные участники рынка ценных бумаг.

В сложившихся условиях монополизации финансовый рынок сильно зависит от внутренней депозитарной базы. И любые резкие оттоки депозитов неминуемо приведут к краху всей банковской системы. Потому государство немедленно вливает весомые средства в банки, близки е к банкротству, чтобы не допустить оттока вкладчиков и последующего социального взрыва.

Важный момент: по сути, проводя схему выкупа облигаций БВУ средствами ЕНПФ, государство просто перекладывает наши деньги из одного кармана в другой, снимая при этом маржу на транзите средств. Отсюда в глазах международных организаций и возникает связь с коррупционными рисками в банковском секторе. Международные эксперты не доверяют нашим, казахстанским банкам, и настойчиво рекомендуют инвесторам не связываться с ними.

F: Можно ли говорить об участии банков в развитии экономики?

К сожалению, 28 лет независимости показали: нет, не участвуют, а лишь паразитируют на ней. Мы поступательно ухудшаем показатели в рейтингах Doing Business. Политика банков приводит к полному параличу реального сектора и делает невозможным развитие малого бизнеса. Постоянные проблемы с курсом национальной валюты приводят к замыканию производства на внутренних, макрорегиональных позициях. Экономика всей страны напрямую зависит от покупательской способности населения. Корпоративный сектор просто уничтожен – его доля менее 5% в любой из сфер производства. И если раньше доходы банков зависели от процентов, то сегодня большая часть банков «живет» на кассовом обслуживании.

При этом депозитная база населения неумолимо сокращается. Показатели: пять лет назад на каждый тенге ссудной задолженности приходилось 1,34 тенге депозитов, сегодня же этот показатель составляет 1,05 тг. Население обнищало.

Бравурные отчеты Нацбанка о дедолларизации просто смешны. В долларах депозитная база сократилась в три-четыре раза. Все доходы проедены еще в 2017 году. В 2018 году мы вошли на нулевом уровне. Год завершается не просто в минусе – благодаря новым вливаниям правительства в банки мы лишаемся пенсионного обеспечения. Глубина кредитных историй населения составляет уже 70%! Причина — неконтролируемый роста спекулятивного розничного кредитования. Сегодня чтобы купить белье или еду, вам нужен кредит. Это ли не апофеоз утраты национального благосостояния?

F: То есть меры, предпринимаемые правительством для оздоровления банков, бессмысленны для населения? Почему вы так считаете?

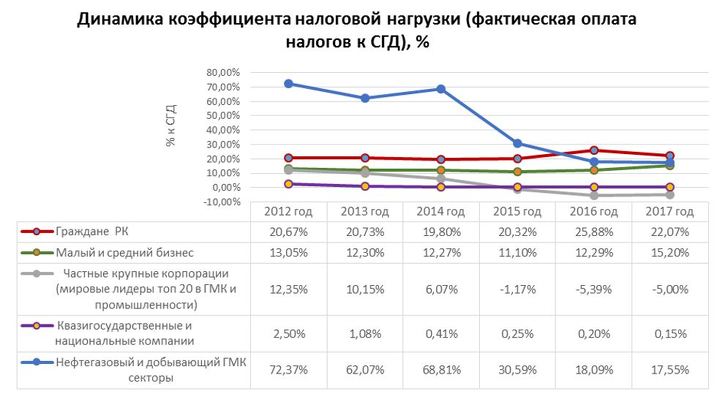

Посмотрите на диаграммы. Все ясно без слов. Собираемость налогов падает, в 2018 году и вовсе покажет минус. Дефицит бюджета растет, финансируется же он из средств ЕНПФ и Нацфонда, а наполняемость обоих фондов снижается. Именно с этим связаны налоги на бедность (Единый совокупный платеж) и обязательные отчисления ОПВ с любых договоров гражданско-правового характера.